Что такое каско и осаго простым языком + расшифровка и таблица?

Содержание:

- Что выбрать КАСКО или ОСАГО?

- Условия оформления

- Автокаско в России

- Сколько стоит

- ОСАГО

- Особенности страхового полиса КАСКО

- Правила страхования

- Стоит рассмотреть более подробно каждый из пунктов аббревиатуры

- Что такое франшиза

- Суть регресса по страховке простым языком

- ОСАГО расшифровка, особенности

- Зачем нужно КАСКО?

- Что такое КАСКО

- Страховые случаи и сроки

- Что такое франшиза и кому выгоден автополис с франшизой

- Условия оформления

Что выбрать КАСКО или ОСАГО?

КАСКО относится к числу необязательных страховых услуг. То есть, автомобилисты сами решаются, нужен ли им такой договор или нет. Ввиду того, что условия предоставления данного типа страховку и тарифы регулируются Правилами страхования, они могут меняться от одной компании к другой.

Размер суммы, на которую можно рассчитывать в случае причинения ущерба транспортному средству, рассчитывается, исходя из рыночной стоимости последнего. При это тарифы на данную услугу страховые компании устанавливают самостоятельно на основе собственной статистики.

При обращении к страховщику за полисом КАСКО необходимо предоставить автомобиль для визуального и, возможно, технического осмотра. По окончании этой процедуры составляет акт, в котором указывается текущее состояние ТС и наличие неисправностей. Страховая премия рассчитывается на основании данных, полученных от независимого оценщика или на станции технического обслуживания.

Условия оформления

КАСКО — это добровольное страхование, причём компания, заключающая сделки, не наделена правом диктовать своим потенциальным клиентам требования, определять процентные ставки, не регламентированные законодательными актами и нормативными документами.

Условиями оформления полиса являются:

- требования к автомобилю – можно застраховать отечественные и иностранные модели в возрасте не старше 10 лет;

- системы противоугона – это может быть любой способ защиты, но его присутствие для заключения сделки обязательно;

- расчёт страховых выплат – проводится экспертная оценка;

- дополнительные требования и условия – начисление коэффициентов, определяющих износ, размер компенсационных выплат при отсутствии противоугонной системы, наличие или отсутствие «зеленой карты»;

- возможность участия в программе авторизованных сервисных центров в тех случаях, когда клиент согласен не на материальную компенсацию, а предпочитает восстановительные или ремонтные работы;

- возможность оформить полис в рассрочку с выплатой равными долями;

- применение франшизы;

- определение срока вступления в действие договора страхования – нередко имеют место случаи, когда взнос полностью оплачен и получен компанией, а полис не набирает юридической силы, поскольку машина не прошла акт осмотра (данный нюанс обязательно должен быть прописан в соглашении);

- определение момента наступления страхового случая – перечень позиций, приемлемых для владельца автомобиля, оговаривается с сотрудниками компании на этапе оформления договора (после факта его подписания пункты документа не могут быть изменены ни одной из сторон-участников процесса).

И последнее условие – перечень документов. Он должен быть максимально полным и соответствовать всем нормативным требованиям.

Автокаско в России

В отличие от ОСАГО, тарифы на автокаско в России не устанавливаются Центральным банком Российской Федерации, и у каждой страховой компании есть свои программы со своими собственными базовыми тарифами и поправочными коэффициентами. Каждая компания стремится оптимизировать отношение страховых премий к страховым выплатам, для чего проводится постоянный сбор статистики страховых случаев. На основе статистики устанавливаются страховые коэффициенты, по которым вычисляется стоимость страхования каско для каждого конкретного случая. Предпочтение отдаётся взрослым, опытным водителям, семейным автомобилям, способствующим спокойному стилю вождения. Для таких категорий меньшие риск по ущербу и, соответственно, минимальные тарифы на страхование.

На стоимость (тариф) каско для конкретного автомобиля существенным образом влияют статистика угонов для данной модели в данной местности, стоимость запчастей и нормо-часа на станциях технического обслуживания в данной местности, наличие или отсутствие франшизы, устойчивость данной модели к угонам и наличие специальных противоугонных устройств, опыт и страховая история водителя, объём пакета дополнительных услуг, включаемых по желанию страхователя в полис (эвакуация, сбор документов, выезд аварийного комиссара и пр.).

Расчёт стоимости полиса автокаско можно произвести как в офисе выбранной страховой компании, так и в режиме онлайн с помощью автоматического расчёта. Такой расчёт позволяет узнать приблизительную стоимость полиса для конкретного автомобиля, сравнить предложения от разных страховых компаний с учётом коэффициентов и программ интересующего страховщика и выбрать наиболее выгодный вариант страхования.

Основные участники рынка автокаско в РФ

Таблица «Ренкинг страховщиков по автокаско за 2016 год»

| № | Наименование | Премии, тыс.руб | Доля рынка | Выплаты, тыс. руб | Уровень выплат |

|---|---|---|---|---|---|

| 1 | Ингосстрах | 28 927 119 | 17,0% | 14 034 701 | 48,5% |

| 2 | РЕСО-Гарантия | 28 041 569 | 16,4% | 13 790 925 | 49,2% |

| 3 | Росгосстрах | 22 990 292 | 13,5% | 12 771 820 | 55,6% |

| 4 | ВСК | 13 706 586 | 8,0% | 7 167 212 | 52,3% |

| 5 | Согласие | 13 562 229 | 8,0% | 10 606 471 | 78,2% |

| 6 | АльфаСтрахование | 13 552 156 | 7,9% | 8 046 548 | 59,4% |

| 7 | Ренессанс Страхование | 8 417 571 | 4,9% | 5 293 910 | 62,9% |

| 8 | Согаз | 7 374 105 | 4,3% | 3 200 673 | 43,4% |

| 9 | Эрго | 4 086 346 | 2,4% | 2 226 663 | 54,5% |

| 10 | Энергогарант | 2 941 260 | 1,7% | 1 596 727 | 54,3% |

Таблица «Ренкинг страховщиков по автокаско за 2019 год»

| № | Наименование | Сборы,тыс.р | Кол-во дог-в | Ср.премия,р. | Выплаты, тыс.р. |

|---|---|---|---|---|---|

| 1 | Ингосстрах | 29 837 736 | 613 787 | 48 613 | 16 105 718 |

| 2 | РЕСО-Гарантия | 26 319 609 | 582 719 | 45 167 | 13 657 006 |

| 3 | АльфаСтрахование | 19 868 989 | 396 067 | 50 166 | 11 757 242 |

| 4 | ВСК | 19 741 492 | 411 843 | 47 935 | 10 715 919 |

| 5 | Согласие | 13 239 812 | 263 815 | 50 186 | 8 207 753 |

| 6 | Росгосстрах | 11 068 501 | 392 423 | 28 206 | 8 146 667 |

| 7 | СОГАЗ | 11 048 115 | 118 910 | 92 912 | 4 194 453 |

| 8 | Ренессанс | 10 852 220 | 237 774 | 45 641 | 7 233 195 |

| 9 | ЭНЕРГОГАРАНТ | 3 868 263 | 41 156 | 93 990 | 2 232 681 |

| 10 | Югория | 3 451 043 | 198 373 | 17 397 | 1 933 580 |

Крупные страховые выплаты по автокаско в РФ

Крупные страховые выплаты по автострахованию, данные страховой компании «РЕСО-Гарантия» и издания «Мотор».

| Застрахованный автомобиль | Страховая сумма, руб | Выплата, руб |

|---|---|---|

| Maserati Quattroporte, 2006 г.в. | 2 200 000 | 1 819 200 |

| Lamborghini Murcielago, 2007 г.в. | 10 950 000 | 7 726 000 |

| Mercedes G500, 2012 г.в. | 6 778 000 | 5 498 000 |

| Ferrari FF, 2011 г.в. | 7 000 000 | 4 218 000 |

| Mercedes-Benz CL 63 AMG, 2010 г.в. | 6 802 700 | 5 986 000 |

| Audi Q7, 2011 г.в. | 6 600 000 | 5 577 000 |

| Mercedes-Benz GL 500, 2012 г.в. | 6 078 276 | 5 466 000 |

| Audi S7 Sportback, 2013 г.в | 4 599 000 | 4 027 125 |

| Lexus LS600h, 2010 г.в. | 5 900 000 | 5 723 000 |

| Ferrari F430, 2005 г.в. | 4 300 000 | 4 164 460 |

| Bentley Continental GT Speed , 2008 г.в. | 5 947 000 | 2 417 364 |

| Porsche Panamera Turbo, 2009 г.в. | 6 200 000 | 5 836 520 |

Сколько стоит

Стоимость полиса называется страховой премией и определяется на основании коэффициентов, которые устанавливают сами страховые компании на основании своей статистики по выплатам и страховым случаям. Поэтому стоимость различна в разных компаниях. Максимальная выплата, которую клиент может получить, равна рыночной стоимости автомобиля.

Удешевить стоимость полиса можно, если установить спутниковую сигнализацию.

Вам будет интересно: как сэкономить на топливе в 2016 году: практические советы и рекомендации

По данным Автостат России в 2014 году заключено 5 млн. 200 тыс. договоров каско на 218,5 млрд. руб., сумма выплат составила 169,9 млрд. рублей, средняя страховая премия – 49 929 руб., средняя страховая выплата – 56 069 руб.

Многие компании размещают на своих сайтах калькуляторы, по которым можно рассчитать стоимость страховки. Некоторые компании, например, Ингосстрах, предлагают оформить полис он-лайн.

На сайтах: сравни.ру, банки.ру и др. можно рассчитать стоимость полиса сразу у нескольких компаний, сравнить и выбрать наиболее выгодный вариант. Для этого, как правило, нужно ответить он-лайн на вопросы о страхуемом автомобиле, водителе и др., оставить имя и номер телефона.

ОСАГО

Расшифровка аббревиатуры ОСАГО – обязательное страхование автогражданской ответственности. По закону, такой полис должен иметься у каждого владельца транспортного средства. Поэтому его содержимое будет стандартным при оформлении в любой компании. Выплаты по ОСАГО предусматривают возмещение ущерба только потерпевшим.

Это 3 вида расходов:

на ремонт поврежденного автомобиля, принадлежащего другому участнику ДТП;

на возмещение ущерба здоровью водителя и пассажиров другой машины;

на компенсацию вреда жизни и здоровью пешеходов.

Расходы, связанные с повреждением машины и причинением вреда жизни и здоровью самого владельца полиса ОСАГО, этот вид страхования не покрывает.

Цена ОСАГО не зависит от компании-страховщика. Этот вид автострахования регулируется законодательством, поэтому Правительство утверждает базовые ставки и коэффициенты, применяемые к собственникам и их транспортным средствам.

На стоимость полиса влияют разные факторы. Основные из них – это:

Также учитываются мощность двигателя, срок страхования, попадал ли автовладелец ранее в ДТП и кто тогда был признан виновным.

Если за прошедший год водитель ездил без аварий, страховщик предоставит ему скидку в размере 5%, но при покупке новой машины этот фактор учитываться не будет.

При наступлении страхового случая выплаты по ОСАГО производятся одним из следующих способов:

- выдачей наличных;

- безналичным переводом на указанные реквизиты;

- оплатой работы СТО, осуществившей ремонт машины.

Средства выделяются только после оценки всего ущерба вследствие ДТП и составления соответствующего акта.

Если виновником аварии стал владелец полиса ОСАГО, то потерпевшие должны обратиться в страховую компанию. Она оценит сумму ущерба, а затем возместит другим участникам ДТП расходы на лечение и ремонт машины.

Хотя застрахованное лицо не получит ничего, зато ему не придется ничего выплачивать пострадавшим из своего кармана.

Если же страховая выплатила максимальную сумму в 400 000 руб., но ее недостаточно для возмещения ущерба пострадавшей стороне, автовладельцу придется доплатить недостающую часть из своих средств.

Когда виновников аварии несколько, размеры компенсаций участникам определяются в судебном порядке.

Также есть несколько нюансов:

- При определении суммы ущерба учитывается степень износа машины: чем старше авто и чем больше у нее пробег, тем больше износ. Он рассчитывается в процентах по стандартной формуле.

- Если стоимость восстановления машины превышает лимит в 400 000 руб., пострадавший может взыскать разницу с виновника ДТП через суд.

Особенности страхового полиса КАСКО

Определив, какой является КАСКО расшифровка аббревиатуры, стоит установить основные принципы и порядок выплат по данному полису. Изначально стоит отметить, он не является обязательным, все взносы идут исключительно в добровольном порядке. Однако, учитывая преимущества и перечень возможных страховых случаев, водители охотно идут на его заключение, что позволяет гарантировать максимальный уровень безопасности собственного капиталовложения в автомобиль.

К примеру, страховка выплачивается в случае с попаданием авто в аварию даже вне зависимости от того, кто был виноват в сложившейся ситуации. Выплата имеет место и при угоне транспортного средства (правда ее включают в перечень страховых случаев далеко не все компании, это стоит учесть).

Отдельного внимания заслуживает компенсация, предоставляемая в случае возникновения непредвиденных факторов, к примеру, того же воздействия осадков, многочисленных природных катаклизмов. По этой причине столь много водителе стремятся заключить соглашение на полис КАСКО, получив максимум выгоды и преимуществ.

Правила страхования

Перед заключением договора важно изучить все условия, предлагаемые конкретной компанией. В частности, перечень страховых случаев по каждому виду и размер франшизы

Для покупки полиса понадобятся такие документы:

- паспорт владельца;

- ПТС;

- свидетельство о регистрации транспорта.

Стоит также уточнить:

- срок, в течение которого нужно предоставить документы о страховом случае;

- входит ли в условия нахождение транспорта на охраняемой стоянке ночью.

КАСКО — это добровольное страхование, причём компания, заключающая сделки, не наделена правом диктовать своим потенциальным клиентам требования, определять процентные ставки, не регламентированные законодательными актами и нормативными документами.

Условиями оформления полиса являются:

- требования к автомобилю – можно застраховать отечественные и иностранные модели в возрасте не старше 10 лет;

- системы противоугона – это может быть любой способ защиты, но его присутствие для заключения сделки обязательно;

- расчёт страховых выплат – проводится экспертная оценка;

- дополнительные требования и условия – начисление коэффициентов, определяющих износ, размер компенсационных выплат при отсутствии противоугонной системы, наличие или отсутствие «зеленой карты»;

- возможность участия в программе авторизованных сервисных центров в тех случаях, когда клиент согласен не на материальную компенсацию, а предпочитает восстановительные или ремонтные работы;

- возможность оформить полис в рассрочку с выплатой равными долями;

- применение франшизы;

- определение срока вступления в действие договора страхования – нередко имеют место случаи, когда взнос полностью оплачен и получен компанией, а полис не набирает юридической силы, поскольку машина не прошла акт осмотра (данный нюанс обязательно должен быть прописан в соглашении);

- определение момента наступления страхового случая – перечень позиций, приемлемых для владельца автомобиля, оговаривается с сотрудниками компании на этапе оформления договора (после факта его подписания пункты документа не могут быть изменены ни одной из сторон-участников процесса).

И последнее условие – перечень документов. Он должен быть максимально полным и соответствовать всем нормативным требованиям.

В отличие от полиса ОСАГО договор страхования каско позволяет автовладельцу покрыть затраты на ремонт собственного автомобиля, вне зависимости от того, кто являлся виновником аварии.

Нередко страховщиками используются термины «полное» и «частичное» каско. «Полное каско» включает в себя страхование автомобиля от угона и ущерба, а «частичное каско» только страхование от ущерба.

Как правило, договор каско заключается на год.

- марка автомобиля;

- год выпуска автомобиля;

- мощность и состояние автомобиля;

- возраст, водительский стаж страхователя и лиц, имеющих право управлять автомобилем;

- условия хранения и безопасности автомобиля (гараж, стоянка, сигнализация);

- характер эксплуатации автомобиля;

- величина страховой суммы;

- дополнительные условия страхования;

- и многие другие факторы.

В разных страховых компаниях при расчете договора каско учитывается определенный набор факторов.

Чтобы уменьшить стоимость страховки на 10-20%, Вы можете оформить франшизу. Это означает, что при наступлении страхового случая Вы сами выплачиваете определенную сумму денег, прописанную в договоре каско, а остальную сумму выплачивает страховая компания.

На сегодняшний день большинство компаний, предоставляющих страхование каско, имеют на своих официальных сайтах Online-калькуляторы для расчета стоимости договора. Задав все необходимые параметры, относящиеся к Вашему автомобилю, калькулятор автоматически рассчитает стоимость договора каско. Но подобные калькуляторы не могут гарантировать 100% точности расчета, поэтому гораздо правильнее посетить офис страховой компании и запросить у менеджера точный расчет для Вашего авто в соответствии с выбранным тарифом.

Стоит рассмотреть более подробно каждый из пунктов аббревиатуры

- Комплексным данное страхование названо в силу того, что позволяет рассчитывать на выплаты не по одному, а нескольким возможным рискам, с которыми владельцу автомобиля предстоит столкнуться во время его эксплуатации. Выплаты осуществляются в случаях, когда был зафиксирован факт повреждения средства передвижения, либо его угон. Стоит отметить, страхование не включает в себя оговоренную ответственность за компенсацию средств перед третьими лицами, либо утраты сопутствующего груза.

- Автомобильным страхование можно назвать скорее чисто условно, ведь помимо данного вида транспортных средств, предусмотрены также выплаты компенсации на равных правах при повреждении судна, авиатранспорта или железнодорожного состава, локомотива, вагонов. Но все, же основной акцент делается именно на компенсационных выплатах владельцам автомобилей, что и подчеркивается в аббревиатуре.

- Если с определениями «Страхование» и «Кроме» все понятно, они в расшифровке не нуждаются, то понятие «Ответственность» следует рассмотреть более подробно. Компенсация причиненного ущерба осуществляется в полном объеме, при этом фактор вины владельца в данном случае роли не играет. Это касается также ситуаций, когда ущерб автомобилю был причинен третьими лицами, либо стал следствием пожара, различных других стихийных бедствий. Правда стоит сделать небольшую оговорку, по возможным дополнительным рискам страховка оформляется отдельно, при этом ее сумма незначительная.

Видео: Что такое КАСКО простыми словами

Стало понятно, как расшифровывается КАСКО, то новая ли это аббревиатура, или она имеет свои вполне закономерные корни. Чтобы понять это, стоит всего лишь проанализировать аналогичные слова и словосочетания в словарях иностранных языков. И, как, оказалось, находим мы следующее:

- Французское Casque – именно так называлась армейская каска во Франции в начале 19-го века. В данном случае можно полностью согласиться, страхование не обеспечивает безопасность самого владельца и автомобиля, но может обеспечить защиту финансовых интересов.

- Итальянское Casco – на данном языке обозначает борт. В этом случае слабым, но сравнением можно назвать то, что помимо автомобилей предусмотрена возможность страхования бортов, а именно самолетов, судов.

- Испанское Casco, переводится как череп. Если заглянуть в историю возникновения и развития автомобилей, то можно отметить, черепа наносили через специальный трафарет на поверхность кузова автомобиля в Испании, чтобы предупредить пешеходов об опасности. На первых страховых полисах КАСКО также наносилось изображение черепа. Простое совпадение это, либо закономерность, спросите вы?

- Английское Cascade, совсем уже невероятный способ как расшифровать КАСКО, так как это слово поясняется как отработка имитации падения, в частности во время выполнения определенных акробатических трюков. Хоть и все же можно найти некоторое сходство терминов, ведь в автомобильном мире, КАСКО это фактически только лишь своеобразная имитация причиненного материального ущерба, так как он возмещается страховой компанией.

Что такое франшиза

Под франшизой для страхового полиса понимается часть ущерба, не компенсируемая компанией-страховщиком. От этого показателя напрямую зависит стоимость полиса, а также итоговая сумма страховых выплат. Этот показатель рассчитывается в процентах, зависимо от цены страхуемого объекта. Чем меньше стоимость застрахованного авто, тем выше будет франшиза.

Рекомендуемый процент франшизы составляет:

- 0,5 – 1 для рисков по дорожно-транспортным происшествиям;

- 2 – 3 при риске хищения или вандализма.

Рационально приобретать полис с размером в 0,5 – 2%. Большая франшиза увеличит стоимость страховки. При этом в компенсацию ущерба будут включены даже мелкие повреждения: например, разбитое стекло.

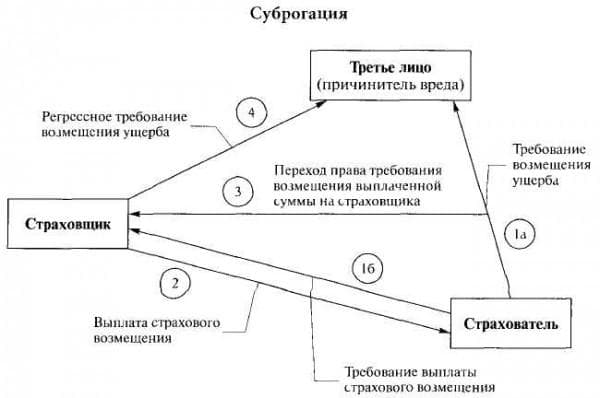

Суть регресса по страховке простым языком

Для страховой компании, выплату по страховому случаю у держателя полиса КАСКО – прямые финансовые потери, даже несмотря на то, что выплата на 100% ложится на гражданина, по чьей вине произошел страховой случай.

Это связано с тем, что сначала компания в любом случае выдает компенсацию из своих средств, плюс к этому, затребовать компенсацию с виновника не всегда представляется возможным. Но, те случаи, когда у страховщика все-таки есть возможность компенсировать свои убытки и является регрессивной выплатой (об обстоятельствах, которые позволяют СК требовать конкретную сумму ущерба с виновника ДТП, именуемых суброгацией, вы можете узнать из этого материала).

В целом, если вычленить суть регресса по КАСКО, то она будет заключаться в следующем: это взыскание средств, выплаченных держателю страхового полиса КАСКО с виновника дорожной аварии или с угонщика, если тот был задержан сотрудниками правоохранительных органов.

При всем выше сказанном, нужно понимать, что напрямую взыскать регрессивную выплату страховая компания не может. Даже протокол, составленный сотрудниками дорожной инспекции на месте происшествия, не является основанием для требования регрессивной выплаты. Чтобы у страховщика появилось право на нее, он должен обратиться в суд и только по решению суда о виновности определенного гражданина, затребовать с последнего регрессивную выплату.

Еще одной важной особенностью регрессивной выплаты, является тот факт, что согласно статье №965 Гражданского кодекса Российской Федерации, она может применяться только на покрытие ущерба, связанного с ремонтом машины: запчасти (как заменить лобовое стекло по КАСКО?), услуги СТО и так далее, но не может применяться к выплатам за ущерб, который был причинен водителю или пассажирам транспортного средства. Важно! При выставлении требования по регрессивной выплате, страховая компания имеет полное право в расчете не учитывать степень износа автомобиля держателя страхового договора КАСКО

Важно! При выставлении требования по регрессивной выплате, страховая компания имеет полное право в расчете не учитывать степень износа автомобиля держателя страхового договора КАСКО

ОСАГО расшифровка, особенности

Полис ОСАГО, расшифровка которого указана и в соответствующем законе, предусматривает различные сроки действия для ряда случаев:

- 1 год: для всех автомобилей;

- 20 дней: для ТС, которое требует регистрации или проведения техосмотра;

- 5 дней: для отдельных видов техники;

- 5 дней: для ТС, которые зарегистрированы в других государствах и следуют транзитом через Россию.

- 3-10 месяцев: для авто, которыми пользуются в течении нескольких месяцев, например, снегоуборочные или поливочные машины, а также для авто, подготовленных к продаже. Общий срок полиса составляет 1 год с правом пользования в оговоренный период. Имеет возможность продления вплоть до окончания года.

ОСАГО расшифровка аббревиатуры Цена на ОСАГО формируется с учетом соответствующего закона, но на нее влияет множество индивидуальных факторов. Так если в полис вписано несколько водителей, он обойдется значительно дороже. Если же водитель может подтвердить свою безаварийную езду в предыдущий период, он получит скидку. Территория использования также оказывает влияние, существуют поправочные коэффициенты для каждого региона, которые назначены согласно уровня аварийности и криминальности.

Зачем нужно КАСКО?

Для чего нужен полис КАСКО? Данный вид страховки может быть как полным, так и частичным. В первом случае все убытки, связанные с угоном машины, её повреждением, будут компенсированы владельцу в полном объёме, а во втором – будет покрываться лишь долевая часть от общей суммы убытков. Отличительная особенность КАСКО, например, от ОСАГО, заключается в том, что возмещение материального ущерба направлено на защиту личных интересов лица, оформившего полис, и восполняет причинённый ему ущерб в рамках действия договора, тогда как другие виды страхований работают в пользу третьих лиц.

КАСКО необходимо в следующих случаях:

- угон транспортного средства;

- стихийные бедствия, пожары, хулиганские действия сторонних лиц, вызвавшие видимые повреждения корпуса или ходовых характеристик;

- дорожные происшествия и аварии.

Примечательно, что страхователь может самостоятельно определить тот перечень услуг, в которых он нуждается — за исключением случаев, что в рамках действия полиса не относятся к страховым ситуациям. На них не распространяется компенсационное покрытие.

Что такое КАСКО

Страховка КАСКО – добровольный страховой продукт, процесс получения и использование которого, в отличие от ОСАГО, законодательно не регламентируется. Автовладельцы в России имеют полное право покупать или не покупать КАСКО на машину. При покупке данного полиса собственник авто страхует своё имущество – транспортное средство, а не гражданскую ответственность, как в случае с ОСАГО.

Стоимость добровольной автостраховки КАСКО складывается из следующих факторов:

- статистика угонов страхуемой модели авто;

- стоимость запчастей;

- год выпуска машины;

- мощность двигателя;

- возраст и водительский стаж водителей, допущенных к управлению;

- страховая история водителей;

- наличие дополнительных опций, включенных в договор;

- разновидность установленного на авто охранного оборудования;

- место ночной стоянки машины;

- иные условия.

Полное

Страхование от угона, хищения и ущерба автомобиля – это всё, что входит в полное КАСКО для авто. При этом даже полный полис не способен покрыть полагающиеся выплаты, которые связаны с нанесением после ДТП ущерба жизни и здоровью третьих лиц, водителю и пассажиров застрахованного авто. Также страховкой не покрываются повреждения, которые в автомобильной аварии были нанесены монтированным устройствам, агрегатам на машине, и грузам, которые перевозились.

Полный КАСКО обычно используется для получения компенсации по следующим обстоятельствам:

- угон, хищение, кража застрахованного транспортного средства;

- нанесение повреждений машине ее угоне;

- повреждение транспортного средства во время ДТП (начиная от незначительного ущерба и заканчивая полной конструкционной гибелью машины);

- повреждение или утрата узлов, механизмов;

- противоправные действия посторонних лиц в отношении авто;

- спецтальный поджог машины третьими лицами;

- случайное попадание в кузов авто посторонних предметов;

- ущерб машины, полученный на фоне стихийных действий.

Неполное КАСКО

Частичное (неполное) КАСКО – страховой продукт, который подразумевает автострахование только от нанесенных повреждений. Это означает, что КАСКО будет защищать автомобиль собственника от любых повреждений, но не от угона или хищения машины. Например, в случае ДТП страховая компания должна, согласно договору, полностью оплатить ремонт или перечислить страхователю эквивалентную сумму. Но при оформлении частичной добровольной автостраховки компания не станет выплачивать деньги, если машину угонят или похитят – это не предусмотрено заключенным договором.

Покупать и пользоваться неполным КАСКО выгодно, если существует низкая вероятность угона автомобиля. Например, он хранится на платной охраняемой стоянке, либо на нем установлена современная противоугонная система, технологичная сигнализация.

Страховые случаи и сроки

Полный перечень страховых случаев устанавливается в договоре. В разных компаниях он может отличаться. Не выплачивается страховка в следующих случаях:

- авто повреждено умышленно самим выгодоприобретателем;

- за рулем находилось лицо, которое не имеет прав;

- водитель был пьян или под воздействием других запрещенных веществ;

- страховой случай имеет место быть заграницей или за пределами территории, на которой распространено действие полиса.

Полис, защищающий от ущерба можно оформить, как правило, на срок от одного месяца до пяти лет. От ущерба и угона (полное каско) – на срок от 6 месяцев до одного года. Чаще владельцы авто предпочитают страховать на год, так как стоимость полиса на 6 месяцев стоит порой более 70% годового полиса.

Что такое франшиза и кому выгоден автополис с франшизой

Большинство автолюбителей прекрасно знакомы с видами, условиями и расценками автострахования. Однако в любом виде страхования есть нюансы, позволяющие снизить стоимость страхового полиса. Одним из вариантов снижения цены автострахования является наличие в договоре пункта о франшизе.

Величина франшизы может выражаться в конкретной фиксированной сумме, оговорённой в договоре, так и в процентах от страховой стоимости автотранспортного средства.

Франшиза имеет несколько видов:

- Условная. Если причинённый ущерб не превышает величины установленной франшизы, то фирма-страховщик такой убыток не возмещает.

- Безусловная. Подразумевает часть убытка, вычитаемого из конечной суммы возмещения.

- Динамическая. Является разновидностью безусловной франшизы. Её применяют со второго или с третьего страхового случая.

В страховании имущества чаще всего применяют безусловную франшизу. Главным преимуществом такого вида автополиса является гарантированная финансовая защита в результате серьёзных автоаварий, а также более низкая стоимость страхования.

Условия оформления

КАСКО — это добровольное страхование, причём компания, заключающая сделки, не наделена правом диктовать своим потенциальным клиентам требования, определять процентные ставки, не регламентированные законодательными актами и нормативными документами.

Условиями оформления полиса являются:

- требования к автомобилю – можно застраховать отечественные и иностранные модели в возрасте не старше 10 лет;

- системы противоугона – это может быть любой способ защиты, но его присутствие для заключения сделки обязательно;

- расчёт страховых выплат – проводится экспертная оценка;

- дополнительные требования и условия – начисление коэффициентов, определяющих износ, размер компенсационных выплат при отсутствии противоугонной системы, наличие или отсутствие «зеленой карты»;

- возможность участия в программе авторизованных сервисных центров в тех случаях, когда клиент согласен не на материальную компенсацию, а предпочитает восстановительные или ремонтные работы;

- возможность оформить полис в рассрочку с выплатой равными долями;

- применение франшизы;

- определение срока вступления в действие договора страхования – нередко имеют место случаи, когда взнос полностью оплачен и получен компанией, а полис не набирает юридической силы, поскольку машина не прошла акт осмотра (данный нюанс обязательно должен быть прописан в соглашении);

- определение момента наступления страхового случая – перечень позиций, приемлемых для владельца автомобиля, оговаривается с сотрудниками компании на этапе оформления договора (после факта его подписания пункты документа не могут быть изменены ни одной из сторон-участников процесса).

И последнее условие – перечень документов. Он должен быть максимально полным и соответствовать всем нормативным требованиям.

В первую очередь нужно обратиться с жалобой в страховую компанию. Можно приехать лично в офис или позвонить по телефону, по которому принимают претензии.

Официальной формы для подачи жалобы нет, поэтому ее можно составить в свободной форме. Указать нужно следующее:

- ФИО, дату рождения, адрес проживания, телефон.

- Номер и дату заключения договора страхования, срок действия полиса.

- Суть претензии — например, компания не считает случай страховым, затягивает выплаты, долго ремонтирует автомобиль или неправильно посчитала размер ущерба.

- Какой результат хотите получить — например, выплатить деньги или пересчитать сумму возмещения убытков.

- Просьбу передать жалобу на рассмотрение финансовому уполномоченному, если страховая компания не согласна с причиной обращения.