Что такое автокредит с остаточным платежом и чем он выгоден?

Содержание:

- Как правильно преждевременно закрыть кредит на машину

- Основные положения программы

- Выгоден ли автокредит с остаточным платежом

- Описание кредитов с остаточным платежом

- Банки, участвующие в программе

- Как пересчитать проценты при досрочном погашении автокредита

- Плюсы и минусы

- Плюсы и минусы

- Как рассчитать автокредит онлайн

- Плюсы и минусы остаточного платежа по автокредиту

- Что это такое

- Незаменимые этапы

- Какие привлекательные стороны имеет автокредит

- Разновидности досрочного погашения

Как правильно преждевременно закрыть кредит на машину

Если планируется произвести досрочное погашение кредита с полным закрытием долга, важно соблюсти установленную банком процедуру:

- Обратиться в кредитное учреждение с оповещением о намерении погасить кредит полностью.

- Уточнить сумму вместе с набегающими на момент закрытия кредита процентами.

- Внести необходимый платеж по реквизитам кредитного счета.

- В назначенную дату банк спишет сумму согласно указанным в заявлении заемщика распоряжениям.

- Через несколько дней заемщик является в банк о оформляет закрытие кредитного счета, предварительно получив справку об отсутствии финансовых претензий и оригинал паспорта ТС.

Основные положения программы

Основное отличие данной программы от стандартной схемы кредитования заключается в наличии суммы остаточного платежа, которую клиент погашает в конце срока кредита.

Остаточный платеж – это фиксированная сумма в процентах от стоимости автомобиля, величина которой зависит от срока кредитования. Ее погашение переносится на конец срока кредитования для вашего удобства.

Buy-back — это банковский продукт, суть которого заключается в следующем: задолженность погашается не по всей сумме автокредита, а только по ее части.

Невыплаченная сумма составляет примерно 20–50% от стоимости автомобиля, и ее переносят на конец кредитного срока. Заемщик должен погасить его единовременно или продать автомобиль в салон.

Еще проще понять, что значит остаточная стоимость автомобиля при покупке в кредит, на примере: предположим, клиент оформил кредит, чтобы купить автомобиль Mazda-3. Он делает первоначальный взнос (примерно 40%), а затем на протяжении двух лет выплачивает ещё часть кредита.

Самый последний платёж, составивший 35%, перенесен на конец кредитного периода. Теперь клиент может продать свой автомобиль дилеру, а прибыль распределить между оплатой текущего займа и новой покупкой машины, но уже более престижной, скажем, Mazda-6.

Способы оплаты остаточного платежа:

- собственными средствами;

- реализацией транспортного средства через автосалон;

- рефинансирование остаточного платежа с увеличением срока оплаты автокредита.

При этом ставка на пролонгацию определяется следующим образом: П = ПЧ + ПР, где: П — процентная ставка по кредиту, исчисляемая в процентах годовых, ПЧ — постоянная часть, указанная в Индивидуальных условиях, ПР — переменная часть, равная ставке рыночно-зависимого индекса MosPrime Rate на срок шесть месяцев на первый рабочий день месяца, в котором Заемщик начинает пользование пролонгированным Остаточным платежом (т.е. месяца, содержащего Дату пролонгации).

https://youtube.com/watch?v=jOckhM2d6Jo

Автокредитование с остаточным платежом оформляется только на новые автомобили определенных марок.

Параметры программы:

- сумму кредитования определяют по стоимости машины, но она не должна превышать лимит, который был установлен банком;

- срок кредитования — 12–36 месяцев;

- размер остаточного платежа — до 55%;

- процентная ставка по автокредиту — 8–20%;

- сумма займа — 100 000–10 миллионов рублей.

Берут автокредит с остаточным платежом у дилеров, являющихся партнерами банка. По такой программе можно приобрести автомобили BMW, Mercedes-Benz, Audi, Mazda, Land Rover, Jaguar, Toyota, Volkswagen, Skoda, Citroen.

Расчет займа с остаточным платежом

Автокредит с остаточным платежом имеет три составляющие:

- первоначальный взнос;

- основной долг;

- остаточный платеж.

Вторая часть или третья устанавливаются заемщиком самостоятельно. Например, удобно ему выплачивать в месяц по 7 000 рублей. Остаток высчитывается в зависимости от размера первоначального взноса, общей суммы кредита и переплаты.

Рассмотрим на примере. Стоимость автомобиля – 1 000 000 рублей, первоначальный взнос – 20% (200 000 рублей), процентная ставка – 17% годовых, срок – 3 года.

Остаточный платеж – 300 000 рублей. Получается, что заемщик выплачивает полные 500 000 рублей. Остальную часть банк распределяет на 36 месяцев. Получается, что заемщику потребуется выплачивать в месяц по 17 826 рублей (без комиссий и страховки).

Рассмотрим другой пример. Условия аналогичные, только заемщик может вносить ежемесячно не более 10 000 рублей. Первоначальный взнос составляет 20%. В этом случае получается:

Производим расчет:

Размер первоначального взноса составил 200 000 рублей, по кредиту заемщик выплатит 360 000 рублей (без учета процентов). Получается, что остаточный платеж равен 460 000 руб. чистыми (без комиссии и страховки).

В процентном соотношении это 46% от стоимости автомобиля. За пользование кредитными средствами заемщик отдаст 102 059,35 руб., а размер ежемесячного платежа увеличится до 12 834,98 руб.

Получается, что остаточный платеж составит 519 516, 56 руб., что в процентном соотношении равно 52%. Переплата по кредиту составит 79 516 руб.

Выгоден ли автокредит с остаточным платежом

Схема покупки кредитной машины с переносом окончательного платежа на момент завершения кредита может быть выгодной, либо влечет дополнительную переплату, не оправдывая инвестиций в автомобиль. Экономический результат кредита с остаточным платежом зависит от нескольких условий:

- Накопить солидную сумму выкупа, уплачивая ежемесячные платежи, сложнее, ведь из дохода их приходится вычитать. Если к моменту окончания платежей автовладелец планирует получить крупную сумму, покупка завершается успешно.

- Многое зависит от стоимости, во сколько оценят авто после 3-летнего периода эксплуатации. Если транспортное средство сохранит свою ликвидность, а рыночная стоимость будет высокой, такой автокредит может оказаться более выгодным вариантом, чем откладывание сделки. Популярные модели, востребованные на рынке, даже в состоянии б/у продать проще, а значит вероятность полного расчета с кредитором за счет вырученных с продажи средств выше.

- Стоимость автомобиля и готовность салона принять его к зачет оплаты долга, во многом зависит от состояния ТС. Шансы расплатиться по кредиту выше у аккуратных автовладельцев, не допускавших ДТП и поддерживавших машину в идеальном состоянии.

- Машину использовали для заработка, что позволило накопить за трехлетний период достаточный капитал, чтобы выплатить остаток долга. Пользуясь авто с минимальными ежемесячными отчислениями, автовладелец сможет собрать сумму самостоятельно.

Схема buy back выгодна, когда автомобилист рассчитывает ездить на новом авто, регулярно обновляя его по окончании периода кредитования. Без крупных накоплений и доходов заемщик не ограничивает свой выбор бюджетными автомобилями, постепенно увеличивая класс используемого авто. Это простейший способ, не тратя время на перепродажи, ездить в комфортных условиях и регулярно менять машину на новую, сдавая ее в автосалон.

Описание кредитов с остаточным платежом

Чтобы получать желаемые доходы, многие автопроизводители используют различные финансовые программы. С каждым годом количество автомобилей, приобретенных в кредит, возрастает

Соответственно, чтобы обратить внимание потребителя на себя, компании нужно воспользоваться новым кредитным продуктом, который выгодно бы ее отличал от других.

кредит на автомобиль

Обращали ли вы внимание на сайты автомобильных марок с обещаниями низкой платы? То есть в рекламе назывались цифры, которые значительно ниже тех, что выдают кредитные калькуляторы. По какой причине возникает подобная разница? В рекламных обещаниях говорят о кредитах с остаточным платежом и возможно предполагается обратный выкуп авто

Что от этого выигрывает клиент?

Всем известный обыкновенный автокредит предполагает наличие первоначального взноса и суммы долга (оставшаяся стоимость машины), плюс проценты. Можно привести пример. Александр Васильевич решил приобрести автомобиль, стоимость которого составила 3 220 000 российских рублей, по обыкновенному займу годовая ставка будет 12%. В качестве аванса предполагается 20% суммы, то есть 644 тысяч российских рублей. И теперь на протяжении 3 лет Александр Васильевич будет возвращать основной долг 2 576 000 российских рублей, а также проценты. Если воспользоваться калькулятором, то банку владелец авто вернет при аннуитетных платежах 3 080 234 российских рублей, а переплата составит 504 234. Каждые 30 дней Александру Васильевичу нужно платить 85 560 российских рублей.

Займы с наличием остаточного платежа характеризуются более сложной структурой. В случае автокредита вы выплачиваете весь долг за 24-36 месяца. Когда оформляется займ с остаточным платежом, этот период понадобится на погашение лишь части задолженности. Если срок программы подходит к концу, то клиент обязуется внести единым платежом всю сумму долга с процентами. И это может быть вполне большая сумма, она в согласии с кредитным договором варьируется от 20% до 55% всей стоимости автомобиля.

Кредит с остаточным платежом

Кредит с остаточным платежом

Банки, участвующие в программе

Банков, готовых предоставить автокредит с остаточным платежом, не так много. Однако сегодня всё же можно найти финансовые организации, в которых действует подобная услуга. Перед тем, как подавать заявку, стоит ознакомиться с и действующими программами.

| Банк | Условия предоставления |

| Фольксваген банк Рус | Организация позволяет получить от 120000 до 4 млн руб. Размер минимального первоначального взноса составляет 15%. Величина остаточного платежа должна быть равна 20% минимум. Произвести погашение предстоит в срок от 12 до 36 месяцев. Машина должна быть произведена в 2017-2018 году. Ставка составляет 13,7%. |

| Сетелем Банк | Обратившись в организацию, заемщик сможет получить от 100000 до 4 млн руб. Переплата начинается от 14,3% годовых первоначальный взнос начинается от 20%. Произвести расчет необходимо в срок до 36 месяцев. Размер остаточного платежа начинается от 30%. |

| Мерседес-Бенц банк Рус | Процентная ставка финансовой организации начинается от 7,9% годовых. Произвести расчет нужно срок от 1 до 3 лет. Первоначальный взнос составляет 20% минимум. Величина последнего взноса по кредиту доходит до 60% от стоимости авто. |

| ВТБ | В организации можно получить до 7000000 руб. Первоначальный взнос составляет 20% минимум, переплата начинается от 13,9% годовых. Погасить задолженность можно в течение 3 лет. Остаточный платеж не может быть больше 50%. |

| Русфинанс банк (На автомобили Hyundai) | Размер кредита начинается от 50000 руб. Переплата составит 13,3-15,8% независимо от первоначального взноса и срока закрытия обязательств, а также от модели транспортного средства. Минимальный стартовый платеж составляет 20%. |

Как пересчитать проценты при досрочном погашении автокредита

Если полной суммы для закрытия кредитной линии не имеется, вносить частичные дополнительные платежи все равно выгоднее, чем просто платить по графику. Чтобы банк произвел перерасчет и снизил основную сумму задолженности, потребуется соблюсти несложные правила:

- Сумма долга списывается только после погашения просроченных платежей и начисленных за предыдущий период процентов.

- Новый расчет платежей делают с сокращением срока кредитования, оставив сумму выплат неизменной, либо со снижением кредитной нагрузки и пересмотром графика погашения.

- Внести средства в счет дополнительного досрочного платежа необходимо заранее. Если к назначенному дню средства еще не будут зачислены, списание не состоится.

Выбирая между внесеним денег по графику или использованием права на ранее закрытие долга – стоит учитывать время обращения в банк. Самый выгодный вариант предполагает закрытие кредитной задолженности в первые месяцы выплат. Даже если нет всей суммы, возможно погашать долг частями, чтобы свести переплату к минимуму.

Заем на покупку авто – такой же кредитный продукт, и чем быстрее автомобилист закрывает задолженность, тем дешевле обойдется машина в итоге.

Плюсы и минусы

Рассмотрим достоинства и недостатки автомобильного кредита с применением остаточной суммы оплаты.

Минусы:

- Согласно данной акции можно купить только некоторые модели автомобилей. Это можно сделать не в любых салонах. Купить машину б/у по данной программе невозможно.

- Автомобиль выкупается для оплаты остатка кредита сертифицированным автодилером, который заключил соглашение с покупателем на данную услугу. Машина должна перед продажей проходить полный технический осмотр для выявления неисправностей, которые наверняка уменьшат ее стоимость. Если она утеряла внешний вид, либо ее трудно будет продать, то автодилер может отказаться от ее выкупа.

- Одно из условий автосалона для участия в этой акции – постоянное техобслуживание в дилерском автосалоне. На это будет уходить немало денег. Если от данной услуги отказаться, то автосалон не возьмет на продажу автомобиль для выплаты остатка кредита. Прохождение технического осмотра должно аргументироваться специальным видом бланка.

- Если автомобиль имеет пробег больше установленного ограничения, то автодилер может отказаться от принятия машины в качестве выплаты остатка.

- Если автовладелец решил продать автомобиль дилеру в конце периода, то должен аккуратно с ним обращаться. Даже небольшой дефект на кузове может стать причиной отказа от принятия салоном, либо стоимость будет намного уменьшена.

- Чтобы участвовать в автокредите, нужно в обязательном порядке получить полис КАСКО, от которого повысится размер кредитования. Автовладельцу нужно будет ежегодно приобретать страховку, которая обойдется по стоимости около 20 тысяч рублей. Платеж за 1 год страховки могут включить в полную стоимость кредита.

- Первоначальный взнос должен быть не менее 20%. Поэтому при покупке дорогой машины придется оплачивать большую сумму денег.

- Величина остатка должна быть более 20%. Если клиент желает оставить автомобиль в личное пользование, то необходимо внимательно подсчитать деньги, чтобы их хватило для оплаты остатка.

- Большое отличие между расходами на обслуживание и покупку машины (полис КАСКО, техосмотры, проценты, комиссионные) и суммой, полученной после продажи автомобиля.

- При реструктуризации долга платежи по автокредиту повысятся, так как проценты станут больше примерно на 2%.

- Банк может отказать автовладельцу в продлении оплаты задолженности, если за время кредита были просрочки.

Достоинства

К плюсам кредита с остатком относятся:

- Клиент может обменять машину на более престижную модель.

- Каждый месяц придется платить меньше, по сравнению с обычным кредитом. Плата определяется самим клиентом, в зависимости от того, какую сумму он может платить ежемесячно.

- Клиент может сам выбирать сумму остатка в интервале от 20 до 55%.

- Существует гарантия продажи автомобиля для погашения задолженности. Требование – аккуратное обращение с машиной, отсутствуют кузовные дефекты, следы аварий, неисправности агрегатов.

- За полную стоимость клиент может купить только первую машину. Все последующие он покупает только за счет кредитных денег с оплатой незначительной суммы из личных денег.

- Клиент может заплатить остаток задолженности разными способами. При отсутствии нужной суммы остаток разбивается на несколько месяцев. Лучше всего кредит рефинансировать на период до 1 года с частичной выплатой, чтобы уменьшить переплату.

- При принятии машины салоном дилера клиент может претендовать на более высокую сумму, которую предлагает автодилер. Если сумма получается меньше, то разница компенсируется из личных денег.

Выгодно ли оформлять кредит на покупку автомобиля с остаточной оплатой? Условия досрочной выплаты займа с остатком в разных банках отличаются. В некоторых требуют, чтобы уведомление было заблаговременным, а в других отсутствуют комиссионные и ограничения для досрочной выплаты. Чаще всего банки на сайтах указывают, что досрочная выплата возможна в любое время действия кредитного соглашения, но сообщить об этом нужно за несколько дней.

Плюсы и минусы

Существуют следующие преимущества программы автокредитования по схеме Бай-ин:

- возможность менять автомобили каждые 2-3 года, при этом не затрачивая значительных сумм собственных средств;

- заемщик может продать машину тому дилеру, у которого она была куплена, по остаточной цене, а вырученные средства направить на первоначальный взнос по новому автокредиту;

- сниженные размеры ежемесячных платежей по сравнению со стандартными программами автокредитования;

- клиент может самостоятельно устанавливать размер последнего платежа в пределах регламентированных банком значений.

Несмотря на весомые плюсы, все же есть и недостатки:

- при продаже автомобиля дилеру в конце срока кредитования существует большой риск не продать автомобиль – автосалон может отказать в покупке машины, если обнаружит существенные технические недостатки;

- последующая продажа автомобиля дилеру предусматривает крайне внимательное отношение к вопросам технического обслуживания – ТО нужно проходить в соответствующих точках техосмотра, предложенных автосалоном, а при нарушении данного регламента дилер может и не принять авто;

- обязательное оформление КАСКО – по продуктам с остаточным платежом не предусмотрено программ “Без КАСКО”;

- некоторые банки могут устанавливать требование о недостижении определенного пробега ТС за время эксплуатации автомобиля в процессе обслуживания кредита, в противном случае, салон может отказать в покупке.

Как видим, схема Бай-ин имеет практически равное количество как плюсов, так и минусов.

Некоторые заемщики считают имеющиеся недостатки несущественными, и с радостью заключают кредитный договор, другие же предпочитают оформлять обычные автокредиты.

Автокредит с остаточным платежом кто-то рассматривает как продукт, выгодно отличающийся от других, а кто-то напрочь отказывается оформлять такой вид кредитов, предпочитая стандартные предложения.

И действительно – для кого-то недостатки могут оказаться существенными. Но если заемщик готов принять все минусы и по достоинству оценить все плюсы – можно смело начинать собирать документы!

Как рассчитать автокредит онлайн

Процесс вычисление автокредита проще всего осуществить удаленно. Для этого потребуется воспользоваться официальным сайтом соответствующей компании.

В Альфа Банке

Алгоритм расчета автокредит в режиме онлайн для данного учреждения достаточно прост.

Он включает в себя следующие основные этапы:

- переходим на сайт alfabank ru и выбираем соответствующую вкладку:

- для владельцев зарплатных карт;

- стандартные условия;

- сотрудникам компаний-партнеров.

- кликаем на кнопку «подать заявку»;

Кликаем на кнопку «подать заявку»

- вводим все обязательные данные, для каждой позиции имеются отдельные поля:

- фамилия, имя и отчество;

- дата рождения и номер мобильного телефона;

- электронная почта, номер и серия паспорта;

- дата выдачи паспорта;

- кем выдан и код подразделения;

- место рождения, указывается факт смены фамилии — если подобное имело место;

- серия и номер старого паспорта;

- место работы (наименование организации, регион и индивидуальный налоговый номер организации);

- где необходимо оформить кредит, город и отделение банка.

- далее ставим галочку напротив «согласен на обработку персональных данных»;

Ставим галочку напротив «согласен на обработку персональных данных»;

после осуществления всех процедур расчет будет осуществлен в режиме онлайн после ввода всех параметров кредитного займа.

В ВТБ 24

Расчет автокредита с первоначальным взносом в ВТБ 24 осуществить достаточно просто. Для того чтобы это сделать необходимо следовать определенному алгоритму:

Выбираем вид транспорта

-

- тип транспортного средства;

- возраст автомобиля — новый или же с пробегом;

- марка;

- сумма;

- указываем величину первоначального взноса;

- устанавливаем срок кредитования.вводим все параметры желаемого кредита в соответствующем разделе:

Вводим все параметры желаемого кредита в соответствующем разделе

после ввода всех данных автоматически будет осуществлен расчет, результаты его отображаются в правой части экрана.

Результаты расчета

Важным достоинством данного сервиса для осуществления расчета является возможность осуществить заполнение заявки по заданным выше условиям.

Также возможно будет сохранить расчет и распечатать его на ПК для дальнейшего использования

В то же время важно помнить, что данный расчет все равно будет являться приблизительным

В Россельхозбанке

Данный банк, как и все остальные, имеет собственный сайт с калькуляторов для расчета различного типа кредитов.

Сам алгоритм вычислений выглядит следующим образом:

Вводим основные параметры желаемого автокредита

Далее достаточно будет нажать на кнопку «произвести расчет». После чего будет осуществлена процедура вычисления ежемесячного платежа по данному кредиту.

Алгоритм вычислений имеет множество самых разных нюансов. Также опять возможно осуществить оформление далее в режиме онлайн.

В Газпромбанке

На сайте «Газпромбанка» отсутствует специальный калькулятор для осуществления расчетов данного типа.

В дальнейшем в соответствии с указанными в заявке параметрами сотрудники банка осуществят все необходимые расчеты и обозначат их результат для дальнейшего рассмотрения самими клиентов.

Алгоритм подачи заявки выглядит следующим образом:

Кликаем на заполнить заявку «on-line»

выбираем «заполнить экспресс-анкету»;

Выбираем «заполнить экспресс-анкету»

- вводим все необходимые в рассматриваемом случае данные, параметры кредита:

- фамилия, имя и отчество;

- сумма кредита, срок кредитования;

- номер мобильного телефона;

- серия и номер паспорта;

- кем выдан паспорт, место постоянного проживания;

- ставится галочка напротив подписи «я согласен на обработку персональных данных».

- далее нажимаем на «оправить заявку».

В течение непродолжительного периода времени будет иметь место рассмотрение. После чего работники банка предоставят результат осуществления расчетов.

Подобный метод является наиболее точным и простым. В то же время можно воспользоваться для осуществления расчетов различными сторонними онлайн-калькуляторами.

Плюсы и минусы остаточного платежа по автокредиту

Получение автокредита с остаточным платежом имеет плюсы и минусы:

| В список положительных моментов входят: |

Заемщик сам решает, какое количество средств отложить на накопления остаточного платежа. Продолжительный период кредитования позволяет человеку без труда успеть собрать нужную сумму для погашения займа. |

| Использование услуги имеет и отрицательные стороны |

К ним относятся:

Использование автокредита с остаточным платежом позволяет снизить финансовую нагрузку на бюджет пользователя. Однако, если человек не уверен, что сможет выплатить займ в конце срока, ему не следует начинать использовать услугу. Просрочка по кредиту может привести к негативным последствиям. |

Что это такое

Программа «buy-back» иначе носит название «кредит с остаточным платежом». Она разработана для водителей, предпочитающих постоянно менять модели машин, пересаживаясь на усовершенствованный транспорт. Это основное преимущество программы, набирающей популярность в России.

В конце срока остается долг в размере от 20% до 55%, который клиент вносит одним платежом. В этом случае с автомобиля снимается обременение и владелец можно пользоваться машиной на свое усмотрение.

Есть и другой вариант. Остаточный платеж вносится за счет продажи автомобиля. Вырученные средства распределяются между погашением кредита и покупкой новой машины. Разницу в сумме потребуется внести из личных средств.

Произвести окончательный расчет по кредиту с остаточным платежом можно тремя способами:

- Внести платеж из личных средств, продолжая пользоваться купленным автомобилем.

- Написать заявление в банке с просьбой реструктурировать долг, увеличив срок погашения займа.

- Продать автомобиль в салоне, приобрести другую машину и погасить долг.

Автокредит с остаточным платежом на подержанный автомобиль оформить нельзя. Программа действует только на новые машины определенных марок. Выбор достаточно большой, поэтому каждый покупатель находит подходящий ему автомобиль.

Параметры программы следующие:

| сумма кредитования | определяется по стоимости автомобиля, но не может превышать установленного банком лимита |

| срок кредитования | от 12 до 36 месяцев |

| первоначальный взнос | от 15% до 40% |

| размер остаточного платежа | от 205 до 55% |

| процентная ставка по кредиту | от 8 до 20% |

Незаменимые этапы

Как оформить

Как и при оформлении обычного займа на приобретение автомобиля, перед заключением договора на получение кредита с отложенным долгом пользователю потребуется предоставить пакет документов. Список необходимых бумаг может изменяться в зависимости от банка. Обычно кредитные учреждения требуют предъявить.

- паспорт гражданина РФ;

- второй документ, удостоверяющий личность;

- водительское удостоверение;

- военный билет.

Кроме стандартного перечня бумаг, некоторые банки требуют предъявить справку о доходах. Величина общего трудового стажа должно составлять не менее одного года.

Для получения кредита с отложенным долгом пользователю потребуется найти поручителя. Его наличие увеличит вероятность начала обслуживания на льготных условиях.

Если возникнут обстоятельства непреодолимой силы, и заемщик не сможет вернуть кредит, человек, получившийся за клиента банка, должен будет вернуть оставшуюся сумму займа самостоятельно. Поручителю тоже потребуется предоставить требуемый пакет документов в банк.

Автомобиль, на приобретение которого выдаются денежные средства, должен быть застрахован, а наличие полиса является обязательным пунктом договора, который банк заключает заемщиком

Чтобы получить автомобиль в кредит, человек должен быть старше 21 года. Ограничение на марку и комплектацию машины не накладываются. Купить на деньги банка можно не только новое транспортное средство, но и приобрести подержанное.

Общие условия

Чтобы получить займ, клиент должен соответствовать требованиям банка. Часть условий устанавливается кредитным учреждением самостоятельно, а вторая половина прописана в действующем законодательстве РФ.

Обычный период не превышает 1-3 года. Сумма, которую требуется внести в конце срока, составляет от 20 до 50% от стоимости автомобиля. Размер кредита может достигать до 10 000 000 рублей. Банк требует в обязательном порядке приобретать страховой полис КАСКО.

Процентная ставка по подержанным авто в кредит без первоначального взноса может достигать отметки в 25% годовых, что обусловлено повышенными рисками банков.

С условиями по автокредиту в Плюс банке можно ознакомиться тут.

Получив займ, клиент наделен правом самостоятельно выбирать способ возвращения остаточного платежа.

Для осуществления действия предусмотрены способы:

- возвращение денег банку наличными средствами;

- воспользоваться услугой Trade-in и передать старый автомобиль в качестве оплаты последнего взноса;

- рефинансировать займ на условиях, которые действуют в кредитном учреждении.

Какие привлекательные стороны имеет автокредит

Ежемесячно ставка довольно низкая. Кредит каждый месяц нужно выплачивать по несколько тысяч, несмотря на то, что автомобиль способен стоить пару миллионов. Как такое может быть? В чем суть такого кредитования?

Автокредит выдается максимум на три года. В течение этого времени клиент выплачивает заем одинаковыми суммами относительно небольшими, а крупный остаток приходится на конечный период, который нужно выплатить единовременно одним платежом. Первоначальный взнос зависит от дилера, но он составит как минимум 15% от стоимости авто. То, каким окажется остаточный платеж, остается решение за заемщиком. Платеж может дорасти и до 55%. Если кратко, то в течение всего кредитного периода заем погашается одинаковыми частями, а самый крупный платеж останется на последний кредитный месяц.

Можно и по-другому погасить кредит. Например, продать автомобиль, приобрести новый и остаток погасить личными средствами.

Остаточный платеж можно погасить, используя один из трех способов:

- внести личные средства за остаточный платеж и продолжать пользоваться машиной;

- обратиться с заявлением о том, чтобы реструктурировали долг и увеличили кредитный период;

- продать машину в салоне, купить новую и погасить заем.

Разновидности досрочного погашения

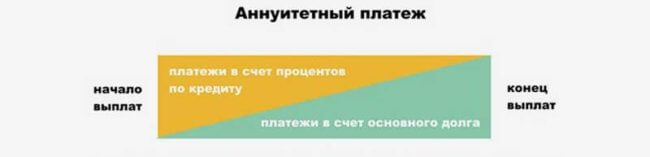

Выбор способа внесения досрочного зачисления напрямую зависит от применяемой системы расчетов платежей – дифференцированных или аннуитетных.

При дифференцированных платежах

Среди программ автокредитования такая схема расчетов платежей применяется редко, поскольку наименее всего выгодна банкам – процентная переплата начисляется от размера текущего долга, а ежемесячный платеж состоит из части долга (сумма займа распределяется на период действия договора) плюс проценты, начисленные на остаток долга.

Труднее всего погашать такой кредит именно в первые месяцы, когда ежемесячная плата самая высокая. По мере снижения остатка долга, кредитная нагрузка падает, и заемщик решает быстрее рассчитаться с банком, внеся сразу деньги за несколько месяцев.

Никаких проблем с частичным досрочным погашением не возникает, но при окончательно закрытии долга потребуется выполнить обязательную процедуру снятия обременения и получения справки и закрытии ссудного счета при отсутствующих финансовых претензиях к заемщику.

При аннуитетных платежах

Гораздо чаще финансовая организация заранее предупреждает, что платежи рассчитываются по аннуитетной схеме, т.е. вся сумма процентной переплаты равномерно распределяется на весь период кредитования. Особенность аннуитетного платежа заключается в наличии строгого графика списания оплаты. Если заемщик решил выплатить кредитный долг побыстрее, предстоит оповестить банк о внесении денег сверх графика и проследить, чтобы к назначенному сроку деньги были зачислены на ссудный счет.

Вторая особенность аннуитета заключается в выпадении основной нагрузки по процентным платежам на первую половину срока договора. Обращаясь в банк для досрочного закрытия за 2-3 месяца накануне завершения действия договора, заемщик ничего не выигрывает, поскольку почти все проценты были выплачены кредитору в первой половине кредитования.

Частичное и полное погашение автокредита

Схема действий заемщика будет различаться, в зависимости от варианта досрочного погашения – частичный платеж или полное расторжение договора и возврата остатка задолженности вместе с процентами.

Если автомобилист хочет побыстрее выплатить долг за автомобиль, но не обладает всей суммой, он вправе вносить платежи сверх графика по отдельному обращению в банк. Написав заявление с указанием суммы внесения и даты списания, заемщик должен проконтролировать попадание средств на счет в нужное время. После списания банком суммы получают новый график расчета платежей с пересмотром срока или размера ежемесячной оплаты

Если важно выплатить задолженность как можно скорее, выбирают сокращение срока кредитования. Если необходимо снизить кредитную нагрузку, период погашения оставляют неизменным, а сниженную задолженность перераспределяют на меньшие оплаты

Когда заемщик решает окончательно закрыть долг, предварительно обращаются в банк и уточняют полную сумму задолженности вместе с процентами на текущий момент. После обнуления долга из банка забирают оригинал ПТС и запрашивают справку о полном погашении автокредита.