Расчет износа по осаго самостоятельно и при помощи онлайн калькулятора

Содержание:

- Как рассчитать амортизацию основных средств линейным способом

- Формула

- Методы расчета в организации в бухгалтерском учете

- Как начисляется амортизация в бухучете

- Универсальное настраиваемое рабочее место (Версия 2.0)

- Как это сделать?

- Расчет амортизации методом уменьшаемого остатка

- Линейный метод амортизации – формула

- Групповая обработка прикрепленных файлов

- Методика и формула

- Амортизация авто. Как и зачем?

- Электронная таблица в 1С средствами табличного документа

Как рассчитать амортизацию основных средств линейным способом

Для определения величины ежемесячных амортизационных отчислений линейным способом необходимо иметь данные о первоначальной стоимости объекта, установить срок полезного использования и рассчитать амортизационную норму.

1. Первоначальная стоимость объекта

Первоначальная стоимость объекта рассчитывается путем сложения всех затрат на его приобретение или строительство.

2. Срок полезного использования (эксплуатационный период)

Срок полезного использования (эксплуатационный период) устанавливается путем изучения перечня (классификации) основных средств, в котором основные средства разбиты на амортизационные группы.

Если объект не указан в перечне, то срок его эксплуатации назначается организацией в зависимости от:

-

прогнозируемого времени использования;

-

предполагаемого физического изнашивания;

-

ожидаемых эксплуатационных условий.

3. Формула нормы амортизации

Годовая норма амортизации рассчитывается по формуле:

К = (1 : n )* 100%,

где К – годовая норма амортизации;

n – срок эксплуатации в годах.

Если нужно узнать месячную норму амортизации, то полученный результат делится на 12 (количество месяцев в году).

4. Формула расчета начисления амортизации линейным способом следующая:

А = ПС*К/12,

где А – размер месячных амортизационных отчислений;

ПС – первичная стоимость имущества;

К – норма амортизации, рассчитанная по формуле в 3-ем пункте.

Если нужно рассчитать годовой размер амортизационных отчислений, то делить на 12 (количество месяцев в году) не нужно или достаточно разделить первоначальную стоимость имущества на срок его эксплуатации.

На основании указанных формул становится понятно, что основное отличие такого метода заключается в равномерном переносе стоимости имущества на издержки компании.

Таким образом, линейный способ начисления амортизации целесообразно применять, если экономическая деятельность отличается стабильностью, приносит равномерную прибыль и не требует быстрого списания объектов ОС.

Не подойдет линейный расчет для вычисления износа по быстро изнашиваемым объектам, при высокой интенсивности производственных процессов, а также при преждевременном моральном старении имущества.

Если осваиваются новые производства, рекомендуется замедлить списание износа; а в случаях, когда организация не испытывает недостатка в денежных средствах и может своевременно обновить устаревшие активы, оптимальным будет ускоренное начисление амортизации с последующей заменой списанного оборудования, машин, инструментов и т.д.

Пример. Линейный метод начисления амортизации

Организация приобрела легковой автотранспорт за 400 000 руб. без учета НДС.

По правилам Классификации машина входит в 3 гр.

Срок полезного использования установлен в 48 мес.

Для вычисления амортизационных ежемесячных/годовых сумм необходимо определить годовую норму амортизации и затем величину износа.

Годовая норма амортизации = 1/4 = 25 %;

ежемесячная норма начисления амортизации при линейном способе, выраженная в процентах = 1 / 48 = 2,083 %,.

Амортизация ежемесячная =400 000 руб. х 2,083 % = 8332 руб.

Амортизация годовая = 400 000 руб. х 25 % = 100 000 руб.

Если первоначальная стоимость ОС и срок полезного использования в налоговом учете будут установлены аналогичные, в этой же сумме организация будет признавать ежемесячный расход при исчислении базы по налогу на прибыль.

Формула

Расчет, используемый для получения суммы периодического платежа, предполагает, что первый платеж должен быть произведен не в первый день ссуды, а скорее за один полный период платежа по ссуде.

Хотя обычно используется для решения для A (платеж, учитывая условия), он может использоваться для решения для любой отдельной переменной в уравнении при условии, что все другие переменные известны. Можно изменить формулу, чтобы найти любой член, за исключением i , для которого можно использовать алгоритм поиска корня .

Формула :

Азнак равнопя(1+я)п(1+я)п-1знак равнопя×(1+я)п(1+я)п-1×(1+я)-п(1+я)-пзнак равноп×я1-(1+я)-п{\ displaystyle A = P {\ frac {i (1 + i) ^ {n}} {(1 + i) ^ {n} -1}} = Pi \ times {\ frac {(1 + i) ^ { n}} {(1 + i) ^ {n} -1}} \ times {\ frac {(1 + i) ^ {- n}} {(1 + i) ^ {- n}}} = {\ гидроразрыв {P \ times i} {1- (1 + i) ^ {- n}}}}

Или, что то же самое:Азнак равнопя(1+я)п(1+я)п-1знак равнопя×(1+я)п(1+я)п-1знак равнопя×(1+я)п-1+1(1+я)п-1знак равнопя×((1+я)п-1(1+я)п-1+1(1+я)п-1)знак равноп(я+я(1+я)п-1){\ displaystyle A = P {\ frac {i (1 + i) ^ {n}} {(1 + i) ^ {n} -1}} = Pi \ times {\ frac {(1 + i) ^ { n}} {(1 + i) ^ {n} -1}} = Pi \ times {\ frac {(1 + i) ^ {n} -1 + 1} {(1 + i) ^ {n} — 1}} = Pi \ times ({\ frac {(1 + i) ^ {n} -1} {(1 + i) ^ {n} -1}} + {\ frac {1} {(1 + i ) ^ {n} -1}}) = P \ left (i + {\ frac {i} {(1 + i) ^ {n} -1}} \ right)}

Где:

- A = сумма периодического платежа

- P = сумма основного , за вычетом первоначальных платежей, что означает «вычесть любые понижающего платежи»

- i = периодическая процентная ставка

- n = общее количество платежей

Эта формула действительна, если i > 0. Если i = 0, то просто A = P / n .

- Для 30-летнего кредита с ежемесячными выплатами, пзнак равно30 лет×12 месяцев / годзнак равно360 месяцы{\ displaystyle n = 30 {\ text {лет}} \ times 12 {\ text {месяцев / год}} = 360 {\ text {месяцев}}}

Обратите внимание, что процентная ставка обычно упоминается как годовая процентная ставка (например, 8% годовых), но в приведенной выше формуле, поскольку выплаты являются ежемесячными, ставка должна быть выражена в ежемесячных процентах. Преобразование годовой процентной ставки (то есть, годовой процент текучести или APY) к месячной ставке не так просто , как деление на 12; см

формулу и обсуждение в . Однако, если ставка указана в «годовом доходе», а не в «годовой процентной ставке», то деление на 12 является подходящим средством определения ежемесячной процентной ставки.

я{\ displaystyle i}

Методы расчета в организации в бухгалтерском учете

Начисление амортизации в бухучете начинается в следующем месяце – с 1-го числа. При этом не имеет значение, поставлен ли автомобиль на учет в ГИБДД или нет, оформлена ли смена собственника.

В бухгалтерском учете в п.18 ПБУ 6/01 предусмотрено 4 способа амортизационных отчислений:

- Линейный;

- Уменьшаемого остатка – ускоренный;

- По сумме чисел лет срока использования;

- Пропорционально объему продукции, услуг, работ.

Организация может выбрать любой из указанных способов, никаких ограничений нет.

Но важно отразить выбор в бухгалтерской учетной политике. Метод амортизационных отчислений выбирается один и тот же для всех однородных транспортных средств. Рекомендуем:

Рекомендуем:

- Онлайн калькулятор для расчета амортизации авто.

- Также можно рассчитать стоимость 1 км пробега автомобиля в онлайн калькуляторе.

Как рассчитать линейным способом?

Линейный метод начисления самый простой, стоимость равномерными частями переносится в расходы весь срок использования.

Методика расчета:

Определяется норма амортизации в год или месяц:

Пример

Исходные данные:

Организация купила легковой автомобиль объемом двигателя до 3.5 л.

Стоимость, по которой машина принята к учету, равняется 554 000.

В бухгалтерском учете срок полезного использования устанавливается по налоговой Классификации. Данный тип транспортного средства относится к 3 амортизационной группе, для него может быть установлен срок от 3 до 5 лет.

Организация приняла решения установить для автомобиля СПИ = 48 месяцев (4 года).

Для амортизационных отчислений выбран линейный метод.

Расчет:

Норма А. = 1 / 48 * 100 = 2,08%.

Ежемесячная А. = 554 000 * 2,08% = 11523,20.

Ускоряющий коэффициент

Организация вправе в бухгалтерском учете в отношении автомобиля, взятого в лизинг, использовать нелинейный метод, основанный на применении ускоряющего коэффициента.

Данный коэффициент позволяет ускорить процесс списания стоимости транспорта, позволяя в первые же годы вернуть большую часть потраченных на приобретение средств.

За основу берется остаточная стоимость машины вместо первоначальной.

Методика расчета:

Определяется норма амортизационных отчислений.

В следующем году опять рассчитывается остаточная стоимость, от которой определяются амортизационные отчисления.

Данный метод можно применять в отношении автомобилей, взятых в лизинг.

Пример при лизинге

Исходные данные:

Организация в декабре 2019 года взяла в лизинг легковой автомобиль стоимостью 350 000 на 3 года.

По договору лизинга транспортное средство ставится на баланс лизингополучателю, в связи с чем амортизацию начисляет он.

Принято решение установить срок полезного использования, равный сроку лизинга, 3 года.

Выбранный способ начисления амортизации – уменьшаемого остатка с коэффициентом ускорения = 2.

Начисление начинается с 1 января 2020 года.

Расчет:

Норма А. = 2 / 3 * 100% = 66,67%.

1-й год:

Стоимость ост. = 350 000.

Годовая А. = 350 000 * 66,67% = 233 345.

Ежемесячная А. = 233 345 / 12 = 19 445.

2-й год:

Стоимость ост. = 350 000 – 233 345 = 116 655.

Годовая А. = 116 655 * 66,67% = 77 773,89.

Ежемесячная А. = 77 773,89 / 12 = 6 481.

3-й год:

Стоимость ост. = 350 000 – 233 345 – 77 774 = 38 881

Годовая А. = 38 881 * 66,67% = 25 922.

Ежемесячная А. = 25 922 / 12 = 2 160.

Остаток 350 000 = 233 345 – 77 774 – 25 922 = 12 959 можно списать в последний месяц эксплуатации.

Как посчитать по километражу машины?

Чтобы учесть пробег машины и пройденные километры, можно использовать для расчета метод списания стоимости пропорционально объему работ.

В этом случае будет учтена нагрузка, оказываемая на автомобиль в процессе использования.

Для расчета амортизационных отчислений по километражу нужно знать первоначальную стоимость и нормативный пробег за время службы.

Методика расчета:

Определяется норма отчислений на 1 километр.

Пример начисления на 1 км пробега авто

Исходные данные:

Организация купила грузовой автомобиль, первоначальная стоимость составила 900 000.

Срок полезного использования – 7 лет.

Нормативный пробег = 180 000 километров.

За первый месяц автомобиль проехал 2000 километров, за второй – 1500 и т.д.

Расчет:

Норма А. = 900 000 / 180 000 = 5 руб./км

А. в 1 месяц = 2000 * 5 = 10 000.

А. во 2 месяц = 1500 * 5 = 7 500.

и т.д.

Проводки

Автомобиль принимается к учету по первоначальной стоимости без учета НДС проводкой Дт 01 Кт 08.

Ежемесячно бухгалтер отражает проводки по начислению амортизации.

Для этого кредит счета 02 корреспондирует с дебетом счетов учета затрат.

Нужный счет выбирается в зависимости от сферы применения автомобиля.

Проводки по начислению амортизации: Дт 20 (23, 25, 26, 44) Кт 02.

Подробнее о проводках по счету начисления амортизации 02 смотрите здесь.

Как начисляется амортизация в бухучете

Для начисления амортизации по ОС применяются следующие способы (п. 18 ПБУ 6/01):

- Линейный.

- Уменьшаемого остатка.

- По сумме чисел лет полезного использования.

- Пропорционально объему продукции.

Для начисления амортизации по НМА применяют все вышеуказанные методы, кроме 3-го (п. 28 ПБУ 14/2007).

Амортизацию в бухгалтерском учете необходимо осуществлять ежемесячно.

ВАЖНО! Организации с упрощенным бухучетом самостоятельно выбирают периодичность начисления амортизации по ОС. При этом они также вправе начислять ее 1 раз в год (на 31 декабря)

Амортизацию по хозяйственному и производственному инвентарю такие фирмы принимают равной первоначальной стоимости актива в момент его принятия к учету (п. 19 ПБУ 6/01).

Надо учитывать, что амортизация:

- возникает с месяца, следующего за принятием основного средства и НМА к учету;

- прекращается с месяца, следующего после выбытия основного средства, НМА или полного списания первоначальной стоимости по ним;

- не производится в период консервации ОС (на срок более 3 месяцев) или их восстановления (на срок свыше 12 месяцев).

Об особенностях начисления амортизации по ОС см. нашу статью.

Кто и как начисляет амортизацию, если ОС передано в аренду? Ответ на этот вопрос вы найдете в КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Рассмотрим формулы начисления годовой амортизации (на примере ОС):

Линейный способ:

Аос = ПС (ВС) × Н,

где: Н — норма амортизации (1 / СПИ × 100%);

Аос — годовая амортизация по ОС;

ПС — первоначальная стоимость актива;

ВС — восстановительная стоимость актива;

СПИ — срок полезного использования.

Пример 1

Организация приобрела компьютер первоначальной стоимостью 70 000 руб. Дата ввода в эксплуатацию — 04.07.2016. Срок полезного использования — 3 года. Учетной политикой предусмотрен линейный способ расчета амортизации.

Организации следует начислять амортизацию с 01.08.2016.

Определим норму амортизации: Н = 1 / 3 × 100% = 33,33%.

Годовая сумма Аос = 70 000 × 33,33% = 23 333,33 руб.

Сумма ежемесячной Аос = 23 333,33 × 1/12 = 1 944,44 руб.

Способ уменьшаемого остатка:

Аос = ОС × Н × К,

где: ОС — остаточная стоимость актива;

К — повышающий коэффициент со значением ≤ 3 (устанавливается организацией).

Пример 2

Воспользуемся условиями из примера 1. При этом учетной политикой для расчета амортизации предусмотрен способ уменьшаемого остатка. Значение повышающего коэффициента установлено на уровне 2.

1-я амортизация будет начислена за август 2016 года. При этом остаточная стоимость актива будет равна первоначальной в связи с тем, что ранее амортизация не начислялась.

Таким образом:

Н = 33,33% (из примера 1).

ОС = 70 000 руб.

К = 2.

Годовая Аос = 70 000 × 33,33% × 2 = 46 662 руб.

Аос за август = 46 662 × 1 / 12 = 3 888,5 руб.

Далее определим Аос за сентябрь.

ОС следует рассчитать по формуле: ПС – Аос (начисленная ранее).

ОС = 70 000 – 3 888,5 = 66 111,5 руб.

Годовая Аос = 66 111,5 × 33,33% × 2 = 44 069,93 руб.

Аос за сентябрь = 44 069,93 × 1 / 12 = 3 672,49.

Расчеты за следующие месяцы производятся аналогично.

Способ по сумме чисел лет полезного использования:

Аос = ПС (ВС) × СПИо / СПИс,

где: СПИо — остаток срока полезного использования;

СПИс — сумма чисел лет полезного использования.

Пример 3

Исходные условия — из примера 1. Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования.

Определим сумму чисел лет полезного использования (СПИс): 1 + 2 + 3 = 6.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 70 000 × 3 / 6 = 35 000 руб.

Аос за август = 35 000 × 1/12 = 2 916,67 руб. (это значение Аос будет неизменно на протяжении 1-го года использования компьютера).

Аос на 2-й год будет исчисляться исходя из СПИо = 2.

Годовая Аос = 70 000 × 2 / 6 = 23 333,33 руб.

Аос = 23 333,33 × 1 / 12 = 1 944,44 руб.

Амортизация за следующие периоды будет рассчитываться по приведенному алгоритму с учетом оставшихся лет использования актива.

Расчет исходя из объема продукции:

Аос = О × ПС / Оспи,

где: О — фактический объем продукции (работ);

Оспи — прогнозный объем продукции (работ) за весь срок полезного использования.

Пример 4

Исходные условия — из примера 1. Способ начисления Аос — в зависимости от объема продукции. В августе компьютером было протестировано 15 программных продуктов, в сентябре — 10. Запланированный ресурс для данного компьютера — тестирование 400 программных продуктов.

Определим Аос за август. При этом О = 15, Оспи = 400.

Аос = 15 × 70 000 / 400 = 2 625 руб.

Определим Аос за сентябрь. При этом О = 10, Оспи = 400.

Аос за сентябрь = 10 × 70 000 / 400 = 1 750 руб.

И так далее.

О нюансах расчета и начисления амортизации для НМА см. в статье «Правила начисления амортизации внеоборотных активов».

Универсальное настраиваемое рабочее место (Версия 2.0)

При работе очень часто штатные интерфейсы 1С бывают неудобны в силу разной специфики работы каждого пользователя, а также конфигурация обычно «обрастает» новыми обработками, отчетами, документами и справочниками, которые требуются для работы организации, а в стандартных меню их, естественно, нет. Это особенно относится к толстому клиенту (например, программы УПП, УТ10.3 и пр.). Делать свои интерфейсы — не всегда спасает: то, что нужно одному пользователю, другому совершенно не надо, даже если у них одинаковые функциональные обязанности. Открывать все через меню «Операции» тоже неудобно: у нас, например, за несколько лет работы добавилось столько нового и специфичного, что уже и не помнишь, что и для чего. Поэтому родилась идея сделать что-то удобное и универсальное, что и получилось в результате: пользователь сам, не прибегая к помощи программиста, может сделать удобное меню для себя и всегда изменить, если требуется. И без всяких изменений конфигурации…

3 стартмани

Как это сделать?

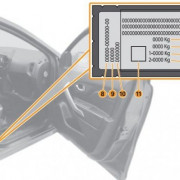

Рассчитать износ можно как с использованием формул методики, так и в онлайн-калькуляторе, который легко найти в Интернете. Калькулятор есть в основном на сайтах самих экспертов, которые предлагают свои услуги определения показателя износа и подготовки отчета для страховой компании. Величина показателя износа напрямую зависит от состояния машины и её технических параметров.

При расчетах обязательно учитывается:

- возраст автомобиля;

- дата ДТП;

- тип ТС;

- пробег;

- а также высота рисунка протектора (для расчета износа шин).

Если проводилась замена каких-либо узлов, то по ним может быть произведен отдельный расчет величины амортизации.

Комплектующие

Как было сказано выше, износ комплектующих, установленных в машине, может колебаться от 0 до 50% стоимости новых деталей, узлов и агрегатов в соответствии с расценками, которые можно найти на сайте Российского союза автостраховщиков.

Ранее верхняя планка этого показателя была на уровне 80%. Нижнее – нулевое значение может иметь, к примеру, износ ремня или подушки безопасности, а также целого списка комплектующих, по которым может не учитываться износ.

При наличии следов коррозии, «старых ран» от других ДТП может быть применен дополнительный индивидуальный износ от 25 до 45%.

Износ рассчитывается по формуле:

Ики = 100 х (1-е (ΔТ х Тки х Δ L х Lки)), где:

- Ики – износ комплектующих.

- е – основание натуральных логарифмов.

- Δ Т – коэффициент, учитывающий влияние на износ комплектующего изделия (детали, узла, агрегата) его срока эксплуатации.

- Тки – срок эксплуатации.

- Δ L – коэффициент, учитывающий влияние на износ пробега машины.

- Lки – пробег автомобиля на дату ДТП.

Если по результатам осмотра выяснится, что какие-либо комплектующие менялись до попадания в ДТП, то их возраст принимается равным разности между датой ДТП и датой замены. Пробег в этом случае определяется путем разности между пробегом на дату аварии и пробегом на дату обмена.

Шины

Как известно, шины довольно хрупкая вещь и при активной эксплуатации изнашиваются довольно быстро. Для расчета показателя их износа также используется Единая методика и ее формулы, указанные в главе 4. Для этого используется показатель высоты рисунка протектора, который обязательно нужно измерить, прежде чем приступить к расчетам.

Износ шины определяется по следующей формуле:

Иш = (Нк – Нф) / (Нк – Ндоп) х 100%, где:

- Нк – высота рисунка протектора новой шины.

- Нф – фактическая высота рисунка.

- Ндоп – минимально допустимая высота рисунка.

Показатель износа шины также может увеличиваться для старых шин. Например, если им больше трех лет, но не более пяти, то износ может вырасти на 15%. Более старые шины оцениваются на 25% выше рассчитанного показателя.

При достижении минимальной высоты протектора шина считается уже негодной к эксплуатации и должна быть заменена на новую. Об этом вам обязательно скажут при прохождении техосмотра, так как это влияет на безопасность передвижения.

Детали и агрегатные узлы

Износ этих элементов рассчитывается по той же формуле, что и износ комплектующих, т.е. с учетом срока эксплуатации и коэффициентов, влияющих на изнашивание.

Повышающий коэффициент для деталей, узлов и агрегатов применяется, в случае:

- повреждения детали более 10%, не относящееся к ДТП – 30%;

- дефекты и повреждения ЛКП более 10%, не относящиеся к аварии – 25%;

- ремонтные врезки, вставки, армирование – 40%;

- царапины, сколы и потертости фар и фонарей – 45%;

- повреждения неокрашенного пластика, не относящиеся к ДТП – 40%.

При наличии на поврежденной детали сквозной коррозии износ фиксируется по максимально допустимому значению, повышенной – с коэффициентом 25%. Таблицы с данными коэффициентами можно найти в тексте Единой методики и приложений к ней. Однако гораздо проще зайти на сайт техэксперта и рассчитать этот показатель в онлайн калькуляторе, введя все нужные параметры.

Расчет амортизации методом уменьшаемого остатка

21 мая 2014 Учет основных средств

21 мая 2014 Учет основных средств

Все методы начисления амортизации основных средств подразделяются на линейные и нелинейные. О линейном способе начисления амортизации подробно поговорили в этой статьей.

Здесь подробно остановимся на нелинейном методе расчета – метод уменьшаемого остатка. С помощью этого метода осуществляется ускоренная амортизации основных средств.

Чем удобен этот способ начисления? В каких случаях его выгоднее применять? Ниже представлен пример расчета амортизационных отчислений ускоренным методом.

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации. То есть остаточная стоимость равна разности значения по дебету счета 01 и кредиту счета 02.

Помимо этого, в этом способе используется коэффициент ускорения, который организация устанавливает самостоятельно. Данный коэффициент предназначен для ускорения списания стоимости объекта посредством амортизации и, соответственно, возврата вложенных в приобретение ОС средств.

Для того, чтобы посчитать амортизацию основных средств, нужно воспользоваться формулой, представленной ниже.

Общая формула расчета методом уменьшаемого остатка

А = Остаточная стоимость * Норма амортизации * Коэффициент ускорения.

Пример расчета амортизации основных средств ускоренным методом:

Имеем основное средств первоначальной стоимостью 200 000 и сроком полезного использования 5 лет. Коэффициент ускорения примем равным 2-м.

Как рассчитать амортизацию основного средства для этого примера?

При расчете амортизационных отчислений методом уменьшаемого остатка норма амортизации будет рассчитываться с учетом коэффициента ускорения.

Норма А = 100%*2 / 5 = 40%

1 год эксплуатации:

Остаточная стоимость (Ост.) = 200 000 – 0 = 200 000.

Годовая А = 200 000 * 40% = 80 000.

Ежемесячная А = 80 000 / 12 = 6666,67

2 год эксплуатации:

Ост. = 200 000 – 80 000 = 120 000.

Год. А. = 120 000 * 40% = 48 000.

Ежем. А. = 48 000 / 12 = 4000

3 год:

Ост. = 200 000 – 80 000 – 48 000 = 72 000.

Год. А. = 72 000 * 40% = 28 800.

4 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 = 43 200.

Год. А. = 43 200 * 40% = 17 280

Как видно, с каждым годом эксплуатации ежемесячные амортизационные отчисления уменьшаются. Большая часть стоимости основного средства списывается в первые годы.

Для того, чтобы полностью списать стоимость объекта, нужно воспользоваться статьей 259 НК РФ, согласно которой, в момент, когда остаточная стоимость будет менее 20% от первоначальной стоимости, амортизация рассчитывается, как остаточная стоимость, разделенная на количество оставшихся месяцев срока полезного использования.

В нашем примере 20% от первоначальной стоимости – это 40 000.

5 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 – 17 280 = 25 920, это меньше, чем 20% первоначальной стоимости.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.

Ежем. А. = 25920 / 12 = 2160.

В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Когда способ уменьшаемого остатка выгодно использовать

Ускоренный метод расчета амортизационных отчислений удобно применять в том случае, если организации по какой-либо причине нужно как можно быстрее списать актив. Это актуально для ОС, которые быстро изнашиваются или морально устаревают, производительность которых значительно сокращается с увеличением срока использования.

Примером, такого основного средства можно назвать компьютер. С каждым годом появляются все более мощные модели, и очень быстро компьютер, срок эксплуатации которого еще не подошел к концу, уже может не справляться с поставленными задачами. Уже через 2-3 года использования его нужно модернизировать или менять на более современную модель.

Поэтому здесь удобно будет в первые 1-2 года списать основную часть его стоимости и на вернувшиеся в составе выручки деньги улучшить компьютер или же приобрести новый. При этом старую модель еще можно успеть продать, пока не закончился срок его эксплуатации.

То есть если организация планирует быстрое обновление основных фондов, то для нее выгоднее применять ускоренный метод уменьшаемого остатка.

Существует еще также такой нелинейный метод начисления амортизации, как метод пропорционально объему продукции и по сумме чисел лет срока полезного использования.

Линейный метод амортизации – формула

Чтобы установить ежемесячную сумму отчислений по амортизируемому имуществу, необходимо предварительно вывести норму амортизации отдельно для каждого объекта. Когда определяется линейная амортизация, формула расчета отчислений для разных месяцев будет одинаковой. Во всех случаях за основу берется стоимостная оценка, равная значению первоначальной цены. Она разбивается на все месяцы использования актива при помощи расчетной величины нормы амортизации.

Формула расчета амортизации линейным способом имеет такой вид:

Стоимостная оценка объекта х Норма отчислений по объекту

Расчет нормы амортизации линейным способом осуществляется через деление единицы на величину эксплуатационного периода. Временной отрезок, на протяжении которого актив будет фактически использоваться, в расчетах показывается в месяцах. Формула амортизации линейным способом в налоговом учете требует обязательного наличия коэффициента в виде нормы отчислений (показатель предварительно переводится в проценты).

Порядок расчета амортизации при линейном способе предполагает начало отчислений не с даты приобретения актива, а со следующего календарного месяца. Для выведения ежегодного значения амортизации необходимо использовать норму на один год. Определить годовую сумму амортизационных отчислений линейным способом можно путем деления единицы на эксплуатационный период, исчисленный в годах.

В октябре 2017 года фирма купила автомобиль. В учете транспортное средство оприходовали как основное средство по первоначальной стоимости, равной 890 тыс. рублей. Легковая машина по единому классификатору амортизационных групп должна быть отнесена к активам из 3 группы со сроком использования в диапазоне 3-5 лет. Собственник транспортного средства предполагает пользоваться им 5 лет (60 месяцев).

В налоговом учете расчет амортизации автомобиля линейным способом предполагает вычисление годовых (или ежемесячных) нормативов отчислений (п. 2 ст. 259.1 НК РФ).

Как начислить амортизацию линейным способом – пример с автотранспортным средством, которое предполагается эксплуатировать в течение 5 лет:

- Ежемесячная норма отчислений составляет:

1/60 месяцев х 100% = 1,67%.

При расчете амортизации линейным способом на примере выведения ежемесячных отчислений ориентируемся на месячную норму. В конце каждого месяца по автомобилю надо будет начислять амортизацию следующим образом:

890 000 руб. х 1,67% = 14 863 руб.

- Как рассчитать норму амортизации линейным способом для годовой суммы отчислений: в формулу подставляются эксплуатационные годы, а не месяцы.

Значение этого показателя будет равно

1/5 лет х 100% = 20%.

Теперь понятно? как рассчитать амортизацию линейным способом за год:

890 000 руб. х 20% = 178 000 руб.

Амортизация линейным способом (пример, приведенный выше, раскрывает правила определения амортизации в налоговом учете) в бухгалтерском учете будет идентичной суммам из налогового учета, если совпадут стоимостные оценки и сроки нахождения актива в эксплуатации. Расчет амортизационных отчислений линейным способом не всегда является обязательным. Выбор любой методики определения суммы амортизационных отчислений предприятие должно утвердить внутренним распорядительным документом.

Групповая обработка прикрепленных файлов

Кому не знакомы авралы в бухгалтерии, когда налоговая требует представить копии всех документов за два-три года? Кто не получал сюрпризов в виде отсутствия документов, когда завтра их нужно уже представлять проверяющим? 1С предлагает прикрепление и хранение копий документов (в том числе со сканера) в базе, а данная обработка решает вопрос их быстрой подборки, сортировки и выгрузки, а также быстрого и эффективного контроля наличия или отсутствия документов в базе с формированием реестров как выгруженных, так и отсутствующих документов.

В настоящий момент обработка бесплатна, в дальнейшем планируется платная версия с расширенными возможностями.

Скажите решительное «Нет» авралам в бухгалтерии и штрафам за несвоевременное представление документов!

4 стартмани

Методика и формула

Итак, величину износа определенной детали можно рассчитать самостоятельно, воспользовавшись:

- специальными онлайн программами;

- формулой.

При использовании онлайн программы потребуются следующие данные:

- дата выпуска автомобиля (параметр можно узнать из ПТС);

- дата дорожного происшествия;

- вид транспортного средства;

- величина пробега на дату ДТП;

- высота протектора шин (параметр так же определяется на дату дорожной аварии).

Например, транспортное средство было выпущено 8 апреля 2014 года. ДТП произошло 19 декабря 2020 года. К моменту аварии пробег составляет 53000 км, а высота протектора шин, установленных на транспортном средстве 2 мм.

Какой процент износа автомобиля по ОСАГО при данных обстоятельствах? В результате расчета получаются следующие данные:

| износ комплектующих деталей автомобиля составляет | 25,7% |

| износ АКБ | 50% |

| износ шин | 50% |

Для расчета так же можно воспользоваться формулой, представленной в единой методике расчета:

Определяющими параметрами в представленной формуле являются:

| ΔТ | коэффициент, зависящий от срока эксплуатации автотранспорта |

| Тки | непосредственно срок эксплуатации (величина измерения – год) |

| ΔL | коэффициент, который зависит от величины пробега автомобиля |

| Lки | величина пробега (определяется в тысячах километров) |

| е | это основание логарифма. Параметр принимается равным 2,72 |

Значения коэффициентов ΔТ и ΔL определяются по таблицам, являющимся приложением к методике расчета и зависят от вида и марки автотранспортного средства:

| Вид транспорта | ΔТ | ΔL |

| Легковые автомобили следующих марок: | ||

| ВАЗ, ЗАЗ, УАЗ, ГАЗ, ТагАЗ | 0,057 | 0,003 |

| Brilliance, BYD, Chery, Derways, FAW, Geely, Great Wall, Hafei, Haima, Lifan, Luxgen, Xin Kai | 0,057 | 0,0029 |

| Aston Martin, Bentley, Bugatti, Ferrari, Jaguar, Maserati, Porsche, Audi, BMW, Mercedes-Benz, Mini, Rover Alfa Romeo, Citroen, Fiat, Ford, Opel, Peugeot, Renault, Saab, SEAT, Skoda, Volkswagen, Volvo | 0,042 | 0,0023 |

| Acura, Buick, Cadillac, Chevrolet, Chrysler, Dodge, Hummer, Infiniti, Jeep, Lexus, Lincoln, Mercury, Pontiac | 0,045 | 0,0024 |

| Hyundai, Kia, Ssang Yong, Daewoo | 0,052 | 0,0026 |

| Daihatsu, Honda, Isuzu, Mazda, Mitsubishi, Nissan, Subaru, Suzuki, Toyota | 0,049 | 0,0025 |

| Грузовые автотранспортные средства, включая бортовые автомобиль, фургоны, самосвалы, тягачи не зависимо от марки автотранспортного средства | 0,077 | 0,0023 |

| Автобусы | 0,113 | 0,0008 |

| Трамваи и троллейбусы | 0,098 | 0,0008 |

| Прицепы, включая полуприцепы для грузового автотранспорта | 0,09 | |

| Прицепы для легкового автотранспорта | 0,06 | |

| Мотоциклы (не зависимо от марки и модели) | 0,07 | |

| Мотороллеры, скутеры, мопеды | 0,09 | |

| Специализированная сельскохозяйственная, дорожная, строительная, пожарная техника | 0, 15 | |

| Велосипеды | 0, 04 |

Амортизация авто. Как и зачем?

Амортизационные списания:

- относятся к издержкам компании;

- подлежат вычитанию из основных средств;

- считаются денежным эквивалентом износа объекта.

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей. Амортизационные траты фиксируются и в бухучете, и в налоговом учете. Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

- Оценка реальной стоимости ТС для нужд страховой компании.

- Эксплуатация собственного ТС для служебных нужд.

- Передача авто в лизинг.

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС». На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года. При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину

Электронная таблица в 1С средствами табличного документа

Функционал электронной таблицы для программ на платформе 1С реализован на основе табличного документа. Функционал реализован в виде обработки (тонкий клиент). В формулах электронной таблицы можно использовать любые языковые конструкции, процедуры и функции 1С, ссылки на другие ячейки электронной таблицы. Допустимо обращаться к ячейкам электронной таблицы по имени именованной области. В случае использования в формулах электронной таблицы данных из самой таблицы пересчет зависимых ячеек с формулами производится автоматически. Электронную таблицу можно сохранить в файл формата xml.

1 стартмани